<<第13回【生命保険は必要か】生命保険とは・保険料は「予定基礎率」から算定【学資保険・疾病入院特約・通院特約・生命保険と貯蓄の違い・予定基礎率・純保険料と付加保険料・保険料の計算方法】

生命保険と物価上昇の関係【物価の変動により、受け取る保険金の価値が変わる】

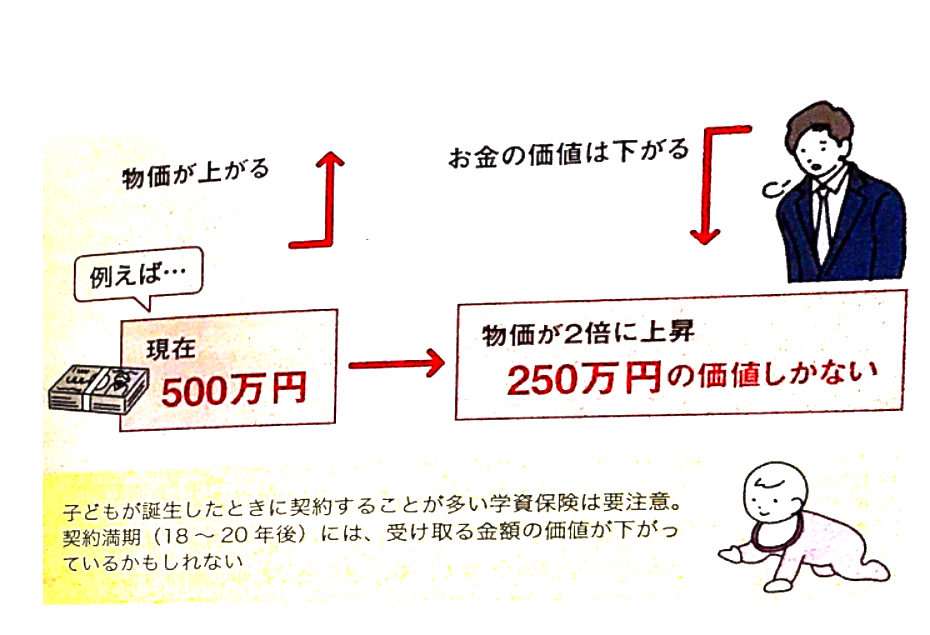

生命保険は、万が一の際に必要なお金を保険金額に設定します。どれくらい必要なのかは、年齢や家族構成などから算定可能ですが、正確に必要な保険金額を設定するためには物価の変動も考慮する必要があります。

生命保険と物価上昇の関係

資本主義社会においては、物価は景気の動向などによって変動します。物価が上昇することをインフレーション、下落するとをデフレーションといいます。インフレーションを考慮せずに現在の物価で保険金額を設定した場合、将来受け取る保険金では十分な保障を受けられない可能性があります。例えば、将来物価が2倍になった場合、現在の500万円は250万円分の価値しかなく、想定していたリスクを補うことはできません。物価上昇率は、総務省統計局が発表している消費者物価指数で確認できます。

消費者物価指数とは

総務省が毎月発表している指数の1つ。小売店やスーパーなどの物価をもとに計算されている。

物価上昇に対応する方法

生命保険で物価上昇に対応するためには、変額保険や市場価格調整を利用した生命保険などに加入しておく必要があります。ただし、これらの保険は株式や債券での運用結果に左右されますので、デフレーションが発生した場合は、受け取る保険金額が少なくなるというデメリットがあります。

日本は20年以上も物価はほとんど上昇していなかったため多くの人が物価上昇に対しては大きな危機感を抱かずに、生命保険に加入していました。代表的なものが学資保険です。学資保院は子どもが誕生した際に契約することが多く、ほとんどの契約期間は18年から20年です。現在は、安倍政権による2%の物価上昇を目標とした量的緩和政策が進んでいますので、経済が成長していけば20年後の物価は現在よりも上昇していると考えるほうが自然です。

これからは、生命保険を契約する際は、物価上昇を見据えた商品を組み合わせることや、市場の動向を注視して保険を契約し直すなどの対策が求められます。

量的緩和政策とは

中央銀行が市場に供給する資金を増やして景気回復を図る政策のこと。

インフレーションが発生したときの保険の価値

インフレーションが発生したときの保険の価値

消費者物価指数(全国)の前年比の推移

の前年比の推移.png)

消費者物価指数(全国)の前年比の推移

掛け捨て保険と積み立て保険の違い【掛け捨て保険のメリットとデメリット】

掛け捨て保険と積み立て保険は、それぞれよく耳にする保険ですが、その違いはどこにあるのでしょうか。それぞれの違いや、掛け捨て保険のメリットとデメリットを確認しておきましょう。

掛け捨てと積み立て保険

死亡した際に、遺族が保険金を受け取ることができる死亡保険は、大別するとほぼ掛け捨てタイプの保険と、解約返戻金や満期保険金などが受け取れる積み立て保険があります。

例えば掛け捨て保険に該当するのは定期保険で、保障が契約時に定めた一定期間のみで、解約返戻金はゼロ、あってもごく少額というものがほとんどです。また、その分、保険料が割安です。

それに対して、積み立て保険に該当するものに終身保険があります。終身保険は死亡するまで保障が続き、解約返戻金を受け取ることも可能です。受け取れる解約返戻金は、保険期間が経過するとともに増額します。保険料は、定期保険よりも割高です。

解約返戻金

契約を解約した場合に保険会社から契約者に支払われるお金のこと。保険によっては払い込んだ保険料よりも高額の解約返戻金を受け取ることもできる。

満期保険金

保険金請求をせずに満期を迎えた場合に支払われる保険金のこと。

終身保険

死亡保障が生涯続く生命保険。解約返戻金が支払われることから、貯蓄性がある死亡保険として根強い人気を誇る。

掛け捨て保険は損か得か

掛け捨て保険はその名のとおり、満期保険金や解約返戻金がない保険です。死亡する、あるいは高度の障害状態になるなどの状況でなければ保険金を受け取れないので、支払った保険料が無駄になると考える人が少なくありません。

その点、終身保険は解約返戻金を受け取れますので、解約すればある程度の保険料を取り戻すことができます。しかし、終身保険の保険料は高く、日々の家計へのインバクトは大きいものです。

掛け捨ての定期保険は、お金を貯めることはほとんどできませんが、少額の保険料で大きな保障を手にすることができるというメリットもあります。標準利率の引き下げで積み立て保険の魅力が落ちています。保障と貯蓄を分けて考えることは、合理的な保険設計ともいえるのです。

掛け捨て保険と積み立て保険の違い(定期保険と終身保険の例)

.png)

掛け捨て保険と積み立て保険の違い(定期保険と終身保険の例)