算定会制度の見直し【独自の保険商品開発が可能に】

1996年の日米保険協議の合意によって、損害保険会社各社は、算定会料率の利用義務がなくなり保険料率を自由に決定できるようになりました。ここではその経緯をみていきましょう。

算定会誕生の経緯

そもそも算定会とは、各損害保険会社が適切な保険料で損害保険を提供できるようにするために誕生した団体です。損害保険の保険料は、原価が定かではなく将来の予測が難しいことから価格の引き下げによる過当競争が行われやすいという側面があるためです。実際に明治時代には、価格の引き下げによって保険会社の倒産が相次ぎました。損害保険会社の倒産は、結果的には国民に対して不利益をもたらしてしまいます。

そこで、1948年に、各社が提出した保険料率をもとに保険料を算出して、各社がそれを利用することを義務付けた「損害保険料率算出団体に関する法律」が施行されます。この法律に基づき、算定会が誕生しました。

これ以降、損害保険会社は、火災保険、傷害保険、介護費用保険、地震保険、自動車保険、地震保険については、算定会の料率を利用して、保険料を算出していました。

算定会制度改革

金融ビッグバンの一環によって、算定会料率の使用義務は撤廃されました。これによって、損害保険会社は、独自の保険料を設定し、独自の保険商品を開発できるようになったのです。現在、算定会は損害保険料率算出機構と名を変えて、参考純率を算出して保険会社に提示することになりました。参考純率は、アドバイザリーレートと呼ばれることもあります。

ただし、公共性が高い自賠責保険(自動車損害賠償責任保険)、地震保険については、付加保険料率部分を含めて「基準料率」を定めており、今でも各社が同一の保険料で保険を提供しています。

損害保険料率算出機構

損害保険料率算出機構では、保険料率の算出だけでなく、各種データの提供、自賠責保険の損害調査業務を行っている。

自賠責保険と地震保険

自賠責保険と地震保険は、各社ともに保険料だけでなく保険商品も同一であり、どこの保険会社で加入しても補償内容は変わらない。

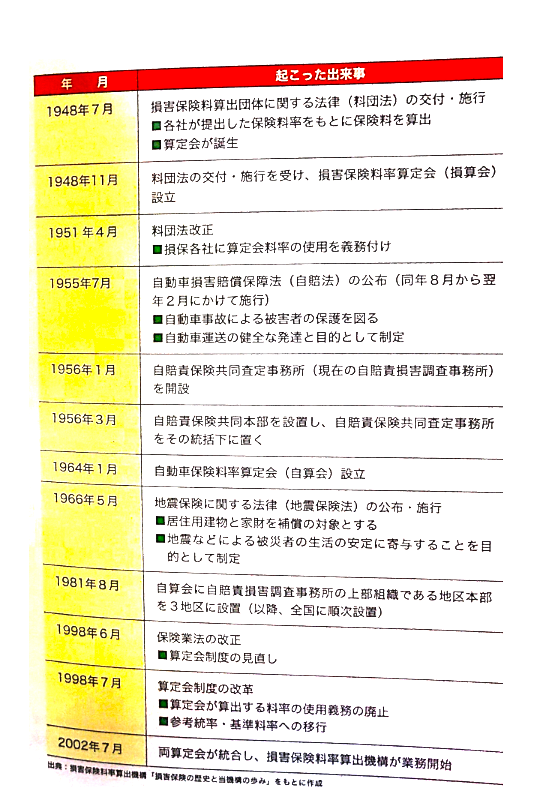

算定会制度改革の流れ

算定会制度改革の流れ

保険会社の破綻と保険契約者保護機構の創設【保険会社が破たんしても、契約者は守られる】

バブル崩壊後、日本では生命保険会社の経営破たんが相次いだことを受けて、保険契約者の保護を目的とした保険契約者保護機構が創設されました。ここではその流れを確認しておきましょう。

バブル崩壊後、生命保険会社が次々に破たん

バブル崩壊後、生命保険会社の経営が悪化し、多くの会社が破たんしました。破たんの原因は資産価格の下落や、金利水準の低下など、バブル経済の崩壊によるものが多いと考えられています。バブル崩壊以前に、生命保険会社各社が、契約者配当の実施や予定利率の引き上げなどの価格競争を行ったことも一因です。

1997年の日産生命の破たんを皮切りに、東邦生命や第百生命、大正生命、千代田生命などが次々と破たんしました。大手生命保険会社は破たんしていないものの、破たんした生命保険会社の全体における資産割合は10%以上と、決して少ないものではありません。この一連の破たんでは、契約者に負担を強いる形で処理が進められており、契約者が多大な不利益を被っています。

保険契約者保護機構の創設

保険会社が倒産した場合に契約者を保護するために1996年に保険契約者保護基金が創設されました。しかし、保険契約者保護基金は、破たんした保険会社を救済する保険会社があらわれなければ契約者が保護されないというものでした。そこで、1998年に保険業法が改正されて、保険契約者保護機構が導入されました。

保険契約者保護機構は、生命保険契約者保護機構と、損害保険契約者保護機構の2種類が存在します。国内で活動しているすべての保険会社はそのどちらかに加入しており、保険契約者は保険合社が破たんしても保護されることになります。

保険契約者保護機構では、救済保険会社があらわれた場合は、そちらに保険契約が移転し、あらわれなかった場合は、保護機構が設立した子会社に保険が引き継がれます。

保険契約者保護機構とは

保険会社が経営破たんした際に、保険契約者の保護を図り、保険業に対する信頼性を維持することを目的としている。

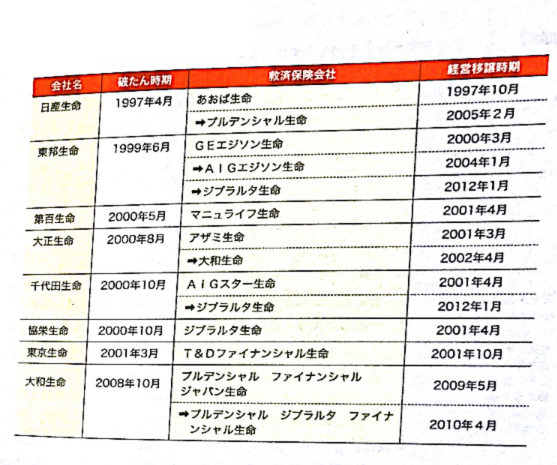

破たんした生命保険会社のその後

破たんした生命保険会社のその後

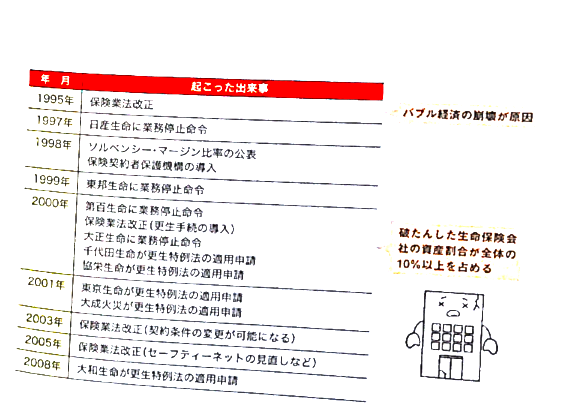

生命保険会社の経営悪化・破たんの主な歴史

生命保険会社の経営悪化・破たんの主な歴史

>>第11回【保険とは】財務体質の改善と外資系保険会社の参入・第三分野保険市場の拡大【責任準備金・規制緩和・第三分野の保険・アメリカンファミリーのがん保険・医療保険・がん保険・傷害保険・介護保険】